27.9亿元!电连技术收购全球USB桥接芯片领军企业全部股权

近期电连技术(300679.SZ)跨境收购全球USB桥接芯片领军企业的预案公告,引起了市场的广泛关注。

根据电连技术6月27日晚间首次披露的公告预案,拟通过发行股份支付现金和配套融资的方式,购买全球知名USB连接器芯片企业 Future Technology Device International Limited (以下简称“FTDI”)的全部股权。

本次电连技术收购FTDI实际上分了两步完成。首先在2021年8月与建广资本合作,由建广资产设立东莞市飞特半导体控股有限公司(以下简称“飞特半导体”)发起第一步收购。

在今年2月11日,飞特半导体通过英国全资孙公司FTDI HOLDING LIMITED,使用自有资金3.64亿美元,及境外银行并购贷款5000万美元,合计4.14亿美元(约合人民币27.9亿元)收购FTDI 的80.2%股权。

然后电连技术再收购飞特半导体全部股权,以及FTDI另一股东Stoneyford Investments Limited持有的19.8%股权。

那么,这笔交易是否合算?又将为电连技术带来哪些影响?

收购交易采用差异化报价

据披露,此次公告预案中交易作价根据交易对手不同分4种,第一是作为GP(普通合伙人)的建广资产,获得3亿元现金。

第二是建广广全的3个LP(有限合伙人):深圳海汇、杭州国廷、宁波枫文,及建广广科的LP东莞引导投资的交易对价,尚未确定价格,这4家LP持有的基金份额间接持有FTDI 股权比例为17.07%。

第三是其余建广广力的LP、建广广科另一LP东莞科创产投、建广广鹏LP,暂定交易对价合计为13.58亿元,未确定股份和现金支付的比例,这些LP持有基金份额间接持有FTDI股权比例为46.02%。

第四是FTDI原股东Stoneyford 获得1.1亿美元现金(约合7.41亿元)。

假设尚未确定交易对价的这部分LP交易价格,与其他确定的LP报价一致,即由13.58亿持股46.02%估算出总值约为29.5亿元,那么未确定部分交易价值为5.04亿元。

简单计算电连技术支付的交易对价约为29.03亿元(3+5.04+13.58+7.41),加上之前参与建广广连基金5.52亿元,这次收购FTDI合计大概为35亿元。

据披露,2020、2021年FTDI营收分别为6294.86万美元(约合人民币4.23亿元)、7218.07万美元(约合人民币4.83亿元),净利润分别为104.49万美元(约合人民币670万元)、1303.18万美元(约合人民币8700万元)。

根据行业网站集邦咨询的报道,同行业对标的国外公司芯科近期拟考虑分割出售其模拟桥接芯片业务,报价或在20亿至30亿美元之间。因未获得芯科的产品结构和业绩数据,所以对两笔交易的估值对比还缺乏有效的参考依据。

电连技术对于本次收购,似乎有备而来。据5月9日披露公告,电连技术使用14亿闲置募集资金用于购买理财产品,上半年还在二级市场不断回购股票,耗资1亿元。

而自去年2021年9月以来,实控人陈育宣和林德英先后减持其持有的5%、2%股权,套现约10.77亿元。这次收购募集配套资金,也由实控人陈育宣及关联人认购,价格为29.95元/股,较目前公司股价有所折价,截至7月15日,电连技术报收42.5元/股。

一般情况下,收购标的资产会采用业绩承诺等方式,而本次电连技术的预案公告中,未提及业绩承诺相关事项。

根据公开的投资者互动平台的交流记录,公司表示,收购标的FTDI控股公司是飞特半导体,该主体的股东是5支基金,交易份额权益持有人是基金的LP,没有参与FTDI的经营管理。

交易背后的建广系基金

电连技术的这次收购中出现了建广资本的身影,市场普遍认为其充当了操盘手的角色。

西南证券某投行人士向《投资者网》表示,智路资本&建广资本系主要深耕半导体和科技产业的海内外并购,一般先会招募意向重组人增资标的资产,最后在意向人间按报价遴选最终重组人的方式,实现海外资产跨境并购。

根据公开资料,建广资本曾经主导中国财团以约181亿元,成功收购海外公司恩智浦剥离的安世半导体,后来被闻泰科技纳入麾下,此后其市值从200多亿最高涨至1900多亿。

另外在紫光破产重组的过程中,建广资本扮演了白衣骑士的角色。近日建广资本的掌舵人李滨,以紫光集团董事长的身份向全体员工致信,提出对紫光集团的未来发展方向和期盼。

因此,市场对这次电连技术收购FTDI后的表现也颇为关注,那么FTDI实力如何,能否给电连技术带来与收购价相匹配的价值?

收购FTDI意欲何为?

电连技术主营业务是微型电连接器,及互连系统相关产品的设计、制造和销售,其自主研发的微型射频连接器产品,广泛应用在智能移动终端,燃油车、新能源车智能化连接,车联网终端、物联网模组,及智能家电等领域。

FTDI于1992年成立,注册地位于英国格拉斯哥,业务运营总部位于新加坡,是全球USB桥接芯片领域的领军企业。专业从事USB桥接技术芯片相关产品设计、研发和销售,采用Fabless(无晶圆厂)经营模式,应用在汽车电子、IOT 互联网、工业产品、医疗设备、新能源,以及高端消费电子等领域。

根据天风证券一份研报显示,目前USB桥接芯片市场基本被国外厂商垄断,市场占有率排名前列公司为FTDI、芯科(Silicon Labs)、微芯(Microchip)、德州仪器(TI)、英飞凌(Infineon)。FTDI 拥有高速和超高速USB 3.0 系列等市场普遍认可的产品品牌,产品定制性强,客户资源优质且稳定,下游客户主要以消费电子、工业、医疗、汽车为主。

同时这份研报分析,在客户方面,电连技术与FTDI或将实现强协同,互相导入客户,有望实现产业链上下游协同。

对于海外收购可能存在资产、运营等整合较难的情况,前述西南证券某投行人士认为,建广资本在产业链资源和团队整合上有丰富的专业经验,从其操盘的过往多个海外并购案例看,建广资本的专业团队都会给予协助支持,平稳整合过渡。

电连技术在公告预案中也表示,如本次交易完成后,将新增集成电路设计业务,扩大业务规模,丰富产品类型及提升产品组件价值量,进而提升盈利能力。

从2021年年报数据来看,电连技术的已有四大主营业务中,汽车连接器的营收同比增幅最大,达236.21%,占营收比重也从2020年的3.58%跃升至9.62%。

与之相反的是,其它三大主营业务射频连接器及线缆、电磁兼容件、软板营收同比增幅均不如汽车连接器业务,营收占比均呈现不同程度的下滑。

其中第一大营收来源射频连接器及线缆,其2021年实现营收仅同比增长10.69%至10.68亿元,营收占比也从2020年的37.21%下滑至32.9%。

根据电连技术公布的2022一季报显示,公司主营收入7.58亿元,同比下降7.09%,归母净利润8808.27万元,同比下降14.07%;扣非净利润8301.02万元,同比下降14.16%。

可以理解电连技术想要将FTDI收入囊中的原因,一季度业绩显现出下滑,业绩增长乏力,或需要开拓业绩增长第二曲线,进入汽车连接器赛道。

电连技术在投资者互动平台表示,公司汽车连接器产品已进入国内主要汽车厂商供应链。目前,汽车连接器总体产能在不断提升,此类产品旺季集中在下半年,随着公司自动机在今年陆续上线,此类产品规模效应、生产效率及盈利水平将得到改善。

最后值得注意的是,电连技术近期涉及环保处罚和专利权纠纷。

在今年2月底,电连技术控股子公司恒赫鼎富(苏州)电子,主要生产柔性线路板、高密度线路板、装配线路板,以及SMT(电子元件表面贴装)组装件,因在生产过程中排放废水PH值超标,被苏州市生态环境局抽样检测发现而行政处罚,被罚36万,并被责令整改,且限制生产三个月。

就在最近的7月8号,电连技术收到深圳中级法院民事判决书,案由为村田株式制作所以电连技术侵犯外观设计专利权,公司不服二审的判决将再次上诉。查阅企查查和天眼查关于该诉讼的信息,电连技术与村田株式制作所的外观专利权纠纷,自2019年以来陷入循环诉讼的境地,值得投资者注意。(思维财经出品)

(《投资者网》宁斌)

-

27.9亿元!电连技术收购全球USB桥接芯片领军企业全部股权 近期电连技术(300679 SZ)跨境收购全球USB桥接芯片领军企业的预案公告,引起了市场的广泛关注。根据电连技术6月27日晚间首次披露的公告预案

27.9亿元!电连技术收购全球USB桥接芯片领军企业全部股权 近期电连技术(300679 SZ)跨境收购全球USB桥接芯片领军企业的预案公告,引起了市场的广泛关注。根据电连技术6月27日晚间首次披露的公告预案 -

股价异动牵出收购事项 远望谷拟筹划收购标的公司 股价先于消息提前涨停的戏码在资本市场再次上演。远望谷(002161)在股价大涨后披露股价异动公告显示,公司拟筹划收购或其他事项,拟收购标的

股价异动牵出收购事项 远望谷拟筹划收购标的公司 股价先于消息提前涨停的戏码在资本市场再次上演。远望谷(002161)在股价大涨后披露股价异动公告显示,公司拟筹划收购或其他事项,拟收购标的 -

数字藏品行业“悬而未决”交易有望全面开放 上海的一纸规划,再度将数字藏品、NFT推向了话题中心。7月14日,北京商报记者注意到,进入2022年下半年,数字藏品热度不断。而由于数字藏品

数字藏品行业“悬而未决”交易有望全面开放 上海的一纸规划,再度将数字藏品、NFT推向了话题中心。7月14日,北京商报记者注意到,进入2022年下半年,数字藏品热度不断。而由于数字藏品 -

苹果app商店老是无法连接 苹果手机打不开商店无法连接怎么办? 苹果app商店老是无法连接 苹果app商店老是无法连接的原因1、首先,打开苹果手机 ipad设置,在蜂窝移动数据页面中查看一下App Store是否关

苹果app商店老是无法连接 苹果手机打不开商店无法连接怎么办? 苹果app商店老是无法连接 苹果app商店老是无法连接的原因1、首先,打开苹果手机 ipad设置,在蜂窝移动数据页面中查看一下App Store是否关 -

手机出厂日期查询方法 oppo手机如何查询生产日期? 手机出厂日期查询方法 手机出厂日期如何查询方法1、首先,打开我们的手机,然后点击手机左下角的拨号。2、弹出的界面,我们点击左下角的按

手机出厂日期查询方法 oppo手机如何查询生产日期? 手机出厂日期查询方法 手机出厂日期如何查询方法1、首先,打开我们的手机,然后点击手机左下角的拨号。2、弹出的界面,我们点击左下角的按 -

微信解绑手机号教程 微信不用更换手机号直接解除可以吗? 微信解绑手机号教程 微信如何更换手机号1、目前微信已经无法解绑手机号了,只能更换手机号。2、打开微信,点击我,选择设置,账号与安全;3

微信解绑手机号教程 微信不用更换手机号直接解除可以吗? 微信解绑手机号教程 微信如何更换手机号1、目前微信已经无法解绑手机号了,只能更换手机号。2、打开微信,点击我,选择设置,账号与安全;3

-

27.9亿元!电连技术收购全球USB桥接芯片领军企业全部股权 近期电连技术(300679 SZ)跨境收购全球USB桥接芯片领军企业的预案公告,引起了市场的广泛关注。根据电连技术6月27日晚间首次披露的公告预案

27.9亿元!电连技术收购全球USB桥接芯片领军企业全部股权 近期电连技术(300679 SZ)跨境收购全球USB桥接芯片领军企业的预案公告,引起了市场的广泛关注。根据电连技术6月27日晚间首次披露的公告预案 -

双良节能“半路出家” 560亿巨额采购背后的光伏产业链 巨额采购确实夸张!近日,A股上市公司双良节能(600481 SH)公告,全资子公司双良硅材料(包头)有限公司近期与通威股份有限公司旗下四家子公司

双良节能“半路出家” 560亿巨额采购背后的光伏产业链 巨额采购确实夸张!近日,A股上市公司双良节能(600481 SH)公告,全资子公司双良硅材料(包头)有限公司近期与通威股份有限公司旗下四家子公司 -

90亿巨资收购Pico 字节跳动开启元宇宙的掘金之路 7月4日,有网友在社交平台上称,自己的Pico neon 3 VR眼镜在升级最新系统后出现了诸多问题,在官方论坛中,也有不少用户要求官方将系统

90亿巨资收购Pico 字节跳动开启元宇宙的掘金之路 7月4日,有网友在社交平台上称,自己的Pico neon 3 VR眼镜在升级最新系统后出现了诸多问题,在官方论坛中,也有不少用户要求官方将系统 -

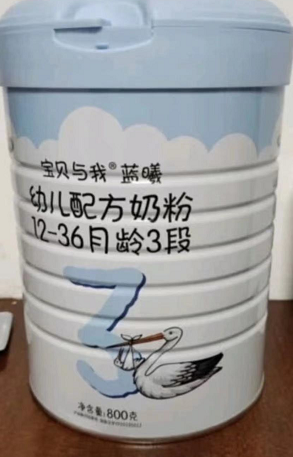

宝贝与我蓝曦怎么样?新晋宝妈的选奶之路 哇哇哇一声清脆的啼哭声预示着一个小生命的诞生,作为90后的宝妈,不仅要满足宝宝的自然成长需求,还要给予宝宝最用心的关怀。为宝宝挑选一

宝贝与我蓝曦怎么样?新晋宝妈的选奶之路 哇哇哇一声清脆的啼哭声预示着一个小生命的诞生,作为90后的宝妈,不仅要满足宝宝的自然成长需求,还要给予宝宝最用心的关怀。为宝宝挑选一 -

政策与产品双双实力宠粉,现在入手瑞虎7恰逢其时 汽车作为普遍认知中的家庭大件,冲动型消费者占比并不多。尤其伴随车市寒冬及经济压力,年轻消费者的购车心理,逐渐趋于理性。他们将一款精

政策与产品双双实力宠粉,现在入手瑞虎7恰逢其时 汽车作为普遍认知中的家庭大件,冲动型消费者占比并不多。尤其伴随车市寒冬及经济压力,年轻消费者的购车心理,逐渐趋于理性。他们将一款精 -

QQ安全团队喊话:暑期警惕“代解防沉迷”骗局,当心QQ号被盗 暑期已至,学生们有了更多的时间快乐玩耍,游戏需求也随之增加。面对严格的未成年人游戏时长限制,部分学生用户想方设法企图绕过防沉迷系统

QQ安全团队喊话:暑期警惕“代解防沉迷”骗局,当心QQ号被盗 暑期已至,学生们有了更多的时间快乐玩耍,游戏需求也随之增加。面对严格的未成年人游戏时长限制,部分学生用户想方设法企图绕过防沉迷系统 -

世界聚焦:中医食疗药膳方剂有哪些?各有什么功效? 中医药膳与食疗(中医食疗药膳方剂大全)第一类植物类食疗方萝卜粥〔食品〕大萝卜五个。〔主疗〕消渴、舌焦、口干、小便数。〔方法〕煮...

世界聚焦:中医食疗药膳方剂有哪些?各有什么功效? 中医药膳与食疗(中医食疗药膳方剂大全)第一类植物类食疗方萝卜粥〔食品〕大萝卜五个。〔主疗〕消渴、舌焦、口干、小便数。〔方法〕煮... -

世界最资讯丨彭祖是谁?彭祖养生功法是什么? 彭祖文化(彭祖养生壮阳功法)《文化里的中国》陈璧耀著上海远东出版社精彩书评《文化里的中国》,是一本随谈中国传统文化的书。文化有...

世界最资讯丨彭祖是谁?彭祖养生功法是什么? 彭祖文化(彭祖养生壮阳功法)《文化里的中国》陈璧耀著上海远东出版社精彩书评《文化里的中国》,是一本随谈中国传统文化的书。文化有... -

2022人工智能生态大会盛大召开,易联众“智鼎天宫AI平台”重磅发布 7月16日,2022人工智能生态大会暨易联众AI产品发布会在厦门成功举办。大会以智衍万物 鼎势共赢为主题,聚焦新形势下人工智能前沿技术、产业

2022人工智能生态大会盛大召开,易联众“智鼎天宫AI平台”重磅发布 7月16日,2022人工智能生态大会暨易联众AI产品发布会在厦门成功举办。大会以智衍万物 鼎势共赢为主题,聚焦新形势下人工智能前沿技术、产业 -

【环球快播报】俄罗斯仪仗队是干什么的?俄罗斯仪仗队平均身高是多少? 俄罗斯仪仗队(俄罗斯仪仗队平均身高)众所周知,俄罗斯第154独立警卫团是堪比美国陆军“老卫队”的一支部队,经常参加军队级的庆典、仪...

【环球快播报】俄罗斯仪仗队是干什么的?俄罗斯仪仗队平均身高是多少? 俄罗斯仪仗队(俄罗斯仪仗队平均身高)众所周知,俄罗斯第154独立警卫团是堪比美国陆军“老卫队”的一支部队,经常参加军队级的庆典、仪... -

全球今日报丨30岁左右的人适合什么工作?30岁改行的职业推荐? 不知道自己适合什么工作(30岁改行的5个职业)30岁而立40不惑,30岁好像是一个需要挣钱来证明自己的年龄,家人朋友好像都在盯着自己,可是今年因

全球今日报丨30岁左右的人适合什么工作?30岁改行的职业推荐? 不知道自己适合什么工作(30岁改行的5个职业)30岁而立40不惑,30岁好像是一个需要挣钱来证明自己的年龄,家人朋友好像都在盯着自己,可是今年因 -

焦点观察:死亡天使蘑菇是什么?中国十大毒蘑菇分别是哪些? 死亡天使蘑菇(中国十大毒蘑菇)毒蘑菇大多十分美丽,但是在美丽的外表下,却隐藏着可怕的死亡危险。全球每年都有大量的食客因它中毒,...

焦点观察:死亡天使蘑菇是什么?中国十大毒蘑菇分别是哪些? 死亡天使蘑菇(中国十大毒蘑菇)毒蘑菇大多十分美丽,但是在美丽的外表下,却隐藏着可怕的死亡危险。全球每年都有大量的食客因它中毒,... -

刘冠廷陈庭妮探寻爱的本质 《爱情发生在三天后》传温暖引两岸共鸣 由时创影业股份有限公司制作,时创影业、八大电视共同出品,上海恩乔依影视传媒有限公司负责版权发行,金钟奖导演冯凯执导、金钟奖编剧徐誉庭

刘冠廷陈庭妮探寻爱的本质 《爱情发生在三天后》传温暖引两岸共鸣 由时创影业股份有限公司制作,时创影业、八大电视共同出品,上海恩乔依影视传媒有限公司负责版权发行,金钟奖导演冯凯执导、金钟奖编剧徐誉庭 -

当前报道:海东是一个什么样的城市?青海省海东市乐都区发展如何? 海东怎么样(青海省海东市乐都区)青海新闻网·大美青海客户端讯去年以来,海东市乐都区积极践行绿水青山就是金山银山的发展理念,持续推...

当前报道:海东是一个什么样的城市?青海省海东市乐都区发展如何? 海东怎么样(青海省海东市乐都区)青海新闻网·大美青海客户端讯去年以来,海东市乐都区积极践行绿水青山就是金山银山的发展理念,持续推... -

天天观焦点:vlog怎么读?vlog是什么意思? vlog是什么意思怎么读?(vlog的正确读法到底是什么?)不知道什么原因,当下时兴的「vlog」今天突然接连登上了微博热搜榜单。还不知道「vlog

天天观焦点:vlog怎么读?vlog是什么意思? vlog是什么意思怎么读?(vlog的正确读法到底是什么?)不知道什么原因,当下时兴的「vlog」今天突然接连登上了微博热搜榜单。还不知道「vlog -

天天速看:货币基金年化收益率是多少?目前主流理财产品的正常收益情况如何? 货币基金年化收益率(货币基金最高收益多少)每一个做投资理财的人,必然都是为了获得一份收益,在风险一定之下,都希望收益越高越好。...

天天速看:货币基金年化收益率是多少?目前主流理财产品的正常收益情况如何? 货币基金年化收益率(货币基金最高收益多少)每一个做投资理财的人,必然都是为了获得一份收益,在风险一定之下,都希望收益越高越好。... -

每日观察!清穿文有哪些?6本清穿类型的小说推荐? 清穿文推荐(6本清穿类型的小说推荐)第一本:本文无cp,女主穿成一个嫡小姐信重的大丫鬟,好不容易在府中站稳脚了,谁知道嫡小姐嫁入宫...

每日观察!清穿文有哪些?6本清穿类型的小说推荐? 清穿文推荐(6本清穿类型的小说推荐)第一本:本文无cp,女主穿成一个嫡小姐信重的大丫鬟,好不容易在府中站稳脚了,谁知道嫡小姐嫁入宫... -

全球热文:磨砂玻璃材质参数是多少?磨砂玻璃选购技巧有哪些? 磨砂玻璃参数(磨砂玻璃材质参数是多少?)对于磨砂玻璃设计,我们首先需要了解磨砂玻璃材质参数。装一网带来了相关介绍,快来看看磨砂...

全球热文:磨砂玻璃材质参数是多少?磨砂玻璃选购技巧有哪些? 磨砂玻璃参数(磨砂玻璃材质参数是多少?)对于磨砂玻璃设计,我们首先需要了解磨砂玻璃材质参数。装一网带来了相关介绍,快来看看磨砂... -

快资讯:交付暂停近两年,波音称“非常接近”恢复 787 飞机的交付

IT之家7月18日消息,据华尔街日报报道,当地时间周日,波音公司商用飞机部门首席执行官StanDeal表示,“非常接近”恢复787梦想飞机的交

快资讯:交付暂停近两年,波音称“非常接近”恢复 787 飞机的交付

IT之家7月18日消息,据华尔街日报报道,当地时间周日,波音公司商用飞机部门首席执行官StanDeal表示,“非常接近”恢复787梦想飞机的交 -

快看:特斯拉最强对手Rivian在美畅销 国人体验后直言“路虎小心了” 特斯拉最强对手Rivian在美畅销国人体验后直言“路虎小心了”

快看:特斯拉最强对手Rivian在美畅销 国人体验后直言“路虎小心了” 特斯拉最强对手Rivian在美畅销国人体验后直言“路虎小心了” -

当前头条:一周通报丨黑龙江省1人接受审查调查 来自黑龙江省纪委监委网站的消息,2022年7月11日至7月17日,黑龙江省1人接受审查调查。审查调查·沾河林业局有限公司原党委书记、董事长...

当前头条:一周通报丨黑龙江省1人接受审查调查 来自黑龙江省纪委监委网站的消息,2022年7月11日至7月17日,黑龙江省1人接受审查调查。审查调查·沾河林业局有限公司原党委书记、董事长... -

环球快看点丨比宏光MINI还能跑 东风EV新能源纳米BOX上市:6.57万起 比宏光MINI还能跑东风EV新能源纳米BOX上市:6 57万起

环球快看点丨比宏光MINI还能跑 东风EV新能源纳米BOX上市:6.57万起 比宏光MINI还能跑东风EV新能源纳米BOX上市:6 57万起 -

每日视讯:一汽红旗纯电H5曝光 尺寸超过比亚迪汉 一汽红旗纯电H5曝光尺寸超过比亚迪汉

每日视讯:一汽红旗纯电H5曝光 尺寸超过比亚迪汉 一汽红旗纯电H5曝光尺寸超过比亚迪汉 -

焦点观察:@河南高考生:艺术类本科提前批和A段部分院校征集志愿18日9时开始 7月18日,河南省教育考试院发布《关于艺术类本科提前批和A段部分院校征集志愿的通知》称,艺术类本科提前批和A段部分院校按程序投档录取...

焦点观察:@河南高考生:艺术类本科提前批和A段部分院校征集志愿18日9时开始 7月18日,河南省教育考试院发布《关于艺术类本科提前批和A段部分院校征集志愿的通知》称,艺术类本科提前批和A段部分院校按程序投档录取... -

当前时讯:郑州为青年人才打造追梦“驿站” 青年人才来郑创业就业,将有免费落脚的“第一站”。“可提供一次最长7天免费住宿,这就能解一时之急。”7月17日,本科毕业求职的王然把...

当前时讯:郑州为青年人才打造追梦“驿站” 青年人才来郑创业就业,将有免费落脚的“第一站”。“可提供一次最长7天免费住宿,这就能解一时之急。”7月17日,本科毕业求职的王然把... -

世界新资讯:今天8时起 北京高招本科普通批录取志愿征集 北京市2022年普通高等学校招生本科普通批录取志愿征集于7月18日8时至20时进行。考生须登录北京教育考试院网站(www bjeea edu cn或www bj

世界新资讯:今天8时起 北京高招本科普通批录取志愿征集 北京市2022年普通高等学校招生本科普通批录取志愿征集于7月18日8时至20时进行。考生须登录北京教育考试院网站(www bjeea edu cn或www bj -

【世界热闻】河南省72家众创空间跻身“国家队” 7月17日,记者从河南省科技厅获悉,科技部日前公布了2021年度国家备案众创空间名单,河南省“郑航众创空间”等19家众创空间名列其中,备...

【世界热闻】河南省72家众创空间跻身“国家队” 7月17日,记者从河南省科技厅获悉,科技部日前公布了2021年度国家备案众创空间名单,河南省“郑航众创空间”等19家众创空间名列其中,备... -

环球焦点!发布在即,联想陈劲曝光 MYUI 4.0 全新个性化界面

IT之家7月18日消息,在透露摩托罗拉MYUI4 0即将发布后,联想中国区手机业务部总经理陈劲今日早间通过社交媒体曝光了MYUI4 0的全新

环球焦点!发布在即,联想陈劲曝光 MYUI 4.0 全新个性化界面

IT之家7月18日消息,在透露摩托罗拉MYUI4 0即将发布后,联想中国区手机业务部总经理陈劲今日早间通过社交媒体曝光了MYUI4 0的全新 -

【速看料】湖北警方半年抓逃5487人 湖北日报讯(记者许旷、通讯员赖栋才、杨保华)近日,潜藏32年的涉拐在逃人员张某被抓获,这是湖北警方今年抓获的潜逃时间最长的犯罪嫌...

【速看料】湖北警方半年抓逃5487人 湖北日报讯(记者许旷、通讯员赖栋才、杨保华)近日,潜藏32年的涉拐在逃人员张某被抓获,这是湖北警方今年抓获的潜逃时间最长的犯罪嫌... -

当前热议!曝理想L9急刹致空悬断裂 公关发声:90公里/时过20厘米深坑所致 曝理想L9急刹致空悬断裂公关发声:90公里 时过20厘米深坑所致

当前热议!曝理想L9急刹致空悬断裂 公关发声:90公里/时过20厘米深坑所致 曝理想L9急刹致空悬断裂公关发声:90公里 时过20厘米深坑所致 -

焦点热讯:赛微电子:公司所需光刻机的持有及采购均处于正常状态

IT之家7月18日消息,由于外媒的一些报道,国内投资者对于国内企业采购ASML光刻机的事情比较关注。今日,赛微电子在互动平台上称,公司所需光刻

焦点热讯:赛微电子:公司所需光刻机的持有及采购均处于正常状态

IT之家7月18日消息,由于外媒的一些报道,国内投资者对于国内企业采购ASML光刻机的事情比较关注。今日,赛微电子在互动平台上称,公司所需光刻 -

环球视讯!7月17日山东省新增本土无症状感染者4例 2022年7月17日0时至24时,山东省报告无新增本土确诊病例。新增本土无症状感染者4例,均在临沂,均系集中隔离点检出。新增境外输入确诊病例2例

环球视讯!7月17日山东省新增本土无症状感染者4例 2022年7月17日0时至24时,山东省报告无新增本土确诊病例。新增本土无症状感染者4例,均在临沂,均系集中隔离点检出。新增境外输入确诊病例2例 -

【全球新视野】理想L9试驾车空悬断裂后续: 厂家称缓冲环为试制件受质疑 你怎么看? 理想L9试驾车空悬断裂后续:厂家称缓冲环为试制件受质疑你怎么看?

【全球新视野】理想L9试驾车空悬断裂后续: 厂家称缓冲环为试制件受质疑 你怎么看? 理想L9试驾车空悬断裂后续:厂家称缓冲环为试制件受质疑你怎么看? -

环球今亮点!武汉公安发布“半年报”:四类案件全破 电诈警情下降 交通事故死亡... 湖北日报讯(记者严运涛、通讯员徐飞)命案、枪案、抢劫案、抢夺案全破,电信网络诈骗刑事警情同比下降18 8%,道路交通事故死亡人数同比下降11

环球今亮点!武汉公安发布“半年报”:四类案件全破 电诈警情下降 交通事故死亡... 湖北日报讯(记者严运涛、通讯员徐飞)命案、枪案、抢劫案、抢夺案全破,电信网络诈骗刑事警情同比下降18 8%,道路交通事故死亡人数同比下降11 -

速讯:武汉警方破获亿元养老诈骗大案 4000余名中老年人被骗 民警掘地三尺挖出赃款 楚天都市报极目新闻记者吴昌华通讯员郝传琦郭海杨子仪15日,本报报道了安陆市公安局协助武汉警方,破获一起养老诈骗案,嫌疑人将170万元...

速讯:武汉警方破获亿元养老诈骗大案 4000余名中老年人被骗 民警掘地三尺挖出赃款 楚天都市报极目新闻记者吴昌华通讯员郝传琦郭海杨子仪15日,本报报道了安陆市公安局协助武汉警方,破获一起养老诈骗案,嫌疑人将170万元... -

世界速读:【迎旅发·展新貌】张张都是壁纸!看摄影师眼中的多彩宝清 8月中旬,双鸭山市以“多彩双鸭山魅力宝清城”为主题的旅游发展大会即将揭开神秘的面纱。作为本届旅游发展大会的举办地和东道主,宝清县...

世界速读:【迎旅发·展新貌】张张都是壁纸!看摄影师眼中的多彩宝清 8月中旬,双鸭山市以“多彩双鸭山魅力宝清城”为主题的旅游发展大会即将揭开神秘的面纱。作为本届旅游发展大会的举办地和东道主,宝清县... -

《密室大逃脱4》上线一小时全网播放市占率达8.55% 在先导片的预热下,综艺《密室大逃脱4》千呼万唤始出来,于7月14日上线首期正片。节目刚一上线,热度便迅速攀升,不仅登上当日微博热搜榜,

《密室大逃脱4》上线一小时全网播放市占率达8.55% 在先导片的预热下,综艺《密室大逃脱4》千呼万唤始出来,于7月14日上线首期正片。节目刚一上线,热度便迅速攀升,不仅登上当日微博热搜榜, -

思必驰首闯科创板 传神语联二闯失败“云+芯”竞争加剧 智能语音类企业上市大多几经波折,不知道思必驰会不会是个例外。对话式人工智能公司思必驰近日向科创板递交的招股书显示,2019-2021年思必

思必驰首闯科创板 传神语联二闯失败“云+芯”竞争加剧 智能语音类企业上市大多几经波折,不知道思必驰会不会是个例外。对话式人工智能公司思必驰近日向科创板递交的招股书显示,2019-2021年思必 -

新冠检测业绩分化 华大基因预计净利下滑至少三成 随着常态化核酸检测以及集采控费,国内核酸检测市场容量扩展到极限,企业利润空间面临一定的天花板。上周,新冠检测相关企业相继披露业绩预

新冠检测业绩分化 华大基因预计净利下滑至少三成 随着常态化核酸检测以及集采控费,国内核酸检测市场容量扩展到极限,企业利润空间面临一定的天花板。上周,新冠检测相关企业相继披露业绩预 -

“长丰系”成唯一重整投资人!猎豹汽车等6家企业合并重整 猎豹汽车退场进入倒计时。7月17日,有消息称,湖南猎豹汽车股份有限公司(以下简称猎豹汽车)等6家长丰系企业合并重整首次债权人会议上公布《

“长丰系”成唯一重整投资人!猎豹汽车等6家企业合并重整 猎豹汽车退场进入倒计时。7月17日,有消息称,湖南猎豹汽车股份有限公司(以下简称猎豹汽车)等6家长丰系企业合并重整首次债权人会议上公布《 -

多名IPO“复读生”选择更换上市板块 重换赛道再出发 随着上市渠道的不断畅通,IPO排队的队伍也在不断壮大。在排队IPO的企业中,有这样一部分企业,它们并非首次闯关A股,而是曾有过IPO未果的经

多名IPO“复读生”选择更换上市板块 重换赛道再出发 随着上市渠道的不断畅通,IPO排队的队伍也在不断壮大。在排队IPO的企业中,有这样一部分企业,它们并非首次闯关A股,而是曾有过IPO未果的经 -

2433.48亿!年内最大规模解禁周来袭94股面临解禁 2022年年内最大规模解禁周来袭。经东方财富数据Choice统计,在7月18日-22日这周将有94股(剔除上市新股)面临限售股解禁,合计解禁市值达2433

2433.48亿!年内最大规模解禁周来袭94股面临解禁 2022年年内最大规模解禁周来袭。经东方财富数据Choice统计,在7月18日-22日这周将有94股(剔除上市新股)面临限售股解禁,合计解禁市值达2433 -

豆瓣开分8.3分 《梦华录》持续登榜微博热搜榜 6月持续登榜微博热搜、首次豆瓣开分8 3分……在播出即爆火之后,现已完结两周的《梦华录》依然没有退出观众的视线中心,不仅官方发起了...

豆瓣开分8.3分 《梦华录》持续登榜微博热搜榜 6月持续登榜微博热搜、首次豆瓣开分8 3分……在播出即爆火之后,现已完结两周的《梦华录》依然没有退出观众的视线中心,不仅官方发起了... -

多家航司发布业绩预告 民航市场触底反弹 上半年民航市场可谓遭遇了有史以来最大的挑战。截至7月17日,多家航司发布了上半年的业绩预亏公告。其中,仅国航、东航、南航三大航上半年

多家航司发布业绩预告 民航市场触底反弹 上半年民航市场可谓遭遇了有史以来最大的挑战。截至7月17日,多家航司发布了上半年的业绩预亏公告。其中,仅国航、东航、南航三大航上半年 -

全国碳市场累计成交额84.9亿元 未来发展速度比欧洲迅速 7月16日,全国碳排放权交易市场正式启动上线交易一周年。数据显示,截至7月14日,碳排放配额累计成交量1 94亿吨,累计成交额84 9亿元。然而

全国碳市场累计成交额84.9亿元 未来发展速度比欧洲迅速 7月16日,全国碳排放权交易市场正式启动上线交易一周年。数据显示,截至7月14日,碳排放配额累计成交量1 94亿吨,累计成交额84 9亿元。然而 -

世界观热点:高温天气短暂结束 贵州启动暴雨四级应急响应 央广网贵州7月18日消息(见习记者任振国)记者7月17日从贵州省气象台获悉,根据最新气象资料分析,17日夜间到18日白天,贵州省有较强降雨过程

世界观热点:高温天气短暂结束 贵州启动暴雨四级应急响应 央广网贵州7月18日消息(见习记者任振国)记者7月17日从贵州省气象台获悉,根据最新气象资料分析,17日夜间到18日白天,贵州省有较强降雨过程 -

精选!六大文化旅游主题活动带你畅玩内蒙古 央广网呼和浩特7月18日消息(见习记者魏全民)记者从内蒙古文旅厅获悉,从7月至12月,内蒙古依次开展万里茶道、大草原、大黄河、大兴安、大沙

精选!六大文化旅游主题活动带你畅玩内蒙古 央广网呼和浩特7月18日消息(见习记者魏全民)记者从内蒙古文旅厅获悉,从7月至12月,内蒙古依次开展万里茶道、大草原、大黄河、大兴安、大沙 -

当前快讯:赣鄱好“丰”景 | 致富“莲”开满塘 乡村振兴产业旺 央广网新余7月18日消息(见习记者盛杨泳)7月17日,在江西省新余市分宜县湖泽镇300多亩荷塘里,村民们正在采摘莲子。村民在荷塘里采摘成熟莲子

当前快讯:赣鄱好“丰”景 | 致富“莲”开满塘 乡村振兴产业旺 央广网新余7月18日消息(见习记者盛杨泳)7月17日,在江西省新余市分宜县湖泽镇300多亩荷塘里,村民们正在采摘莲子。村民在荷塘里采摘成熟莲子 -

天天观速讯丨赣鄱好“丰”景 | 又到瓜果飘香时 村民增收心头甜 又是一年丰收季,日前,江西省各地进入水果采摘季。果园基地内果瓜飘香,村民们忙着采摘、挑拣、包装、装盒,一派忙碌景象。在江西省萍...

天天观速讯丨赣鄱好“丰”景 | 又到瓜果飘香时 村民增收心头甜 又是一年丰收季,日前,江西省各地进入水果采摘季。果园基地内果瓜飘香,村民们忙着采摘、挑拣、包装、装盒,一派忙碌景象。在江西省萍... -

每日热议!《DOTA2》DPC 中国联赛结束:RNG 夺冠,四队出征 Major

IT之家7月18日消息,昨日,《DOTA2》2022DPC中国联赛第三赛季结束了最后一个比赛日的争夺。RNG夺冠,kaka获得DPC中国联赛

每日热议!《DOTA2》DPC 中国联赛结束:RNG 夺冠,四队出征 Major

IT之家7月18日消息,昨日,《DOTA2》2022DPC中国联赛第三赛季结束了最后一个比赛日的争夺。RNG夺冠,kaka获得DPC中国联赛

热门资讯

-

知名元宇宙生态数字资产交易平台8V上线行业首家100%交易手续费返还活动 元宇宙概念爆火后,各行各业纷纷以...

知名元宇宙生态数字资产交易平台8V上线行业首家100%交易手续费返还活动 元宇宙概念爆火后,各行各业纷纷以... -

补水秘籍推荐,郑明明肌源水润套盒怎么样? 七月的风懒懒的、连云都变热热的,...

补水秘籍推荐,郑明明肌源水润套盒怎么样? 七月的风懒懒的、连云都变热热的,... -

贵阳东大肛肠:引起肛门坠胀的原因有哪些? 肛门坠胀是肛肠科的疑难症状之一,...

贵阳东大肛肠:引起肛门坠胀的原因有哪些? 肛门坠胀是肛肠科的疑难症状之一,... -

贵阳微创胃肠医院:胃痉挛是怎么引起的?该如何缓解? 胃痉挛就是胃部肌肉抽搐,主要症状...

贵阳微创胃肠医院:胃痉挛是怎么引起的?该如何缓解? 胃痉挛就是胃部肌肉抽搐,主要症状...

观察

图片新闻

-

太原市税务系统累计为市场主体退减缓税100.44亿元 截至5月底,太原市税务系统累计为...

太原市税务系统累计为市场主体退减缓税100.44亿元 截至5月底,太原市税务系统累计为... -

上半年怀化市城区空气质量优良天数达177天 优良率达到97.8% 7月13日,记者从怀化市生态环境局...

上半年怀化市城区空气质量优良天数达177天 优良率达到97.8% 7月13日,记者从怀化市生态环境局... -

邵阳公路水路基础设施完成投资56.76亿元 同比增长118% 今年来,邵阳市交通运输局着力从谋...

邵阳公路水路基础设施完成投资56.76亿元 同比增长118% 今年来,邵阳市交通运输局着力从谋... -

长沙县:“良种+良法”助力粮食生产“四高”综合示范区 11日,在长沙县春华镇粮食生产四高...

长沙县:“良种+良法”助力粮食生产“四高”综合示范区 11日,在长沙县春华镇粮食生产四高...

精彩新闻

-

通讯!王毅同匈牙利外长西雅尔多通电话 2022年7月17日,国务委员兼外长王...

通讯!王毅同匈牙利外长西雅尔多通电话 2022年7月17日,国务委员兼外长王... -

快讯:威联通发布新款TS-253E/453E NAS:10nm 赛扬 + 8GB 内存

IT之家7月17日消息,威联通现已发...

快讯:威联通发布新款TS-253E/453E NAS:10nm 赛扬 + 8GB 内存

IT之家7月17日消息,威联通现已发... -

每日快讯!辽宁继续发布洪水黄色预警 辽河流域11个县市区受影响 辽宁省河库管理服务中心(辽宁省水...

每日快讯!辽宁继续发布洪水黄色预警 辽河流域11个县市区受影响 辽宁省河库管理服务中心(辽宁省水... -

环球热讯:宁波奉化一休闲渔船侧翻 16人落水6人经抢救无效死亡 据奉化发布消息,7月17日中午12时3...

环球热讯:宁波奉化一休闲渔船侧翻 16人落水6人经抢救无效死亡 据奉化发布消息,7月17日中午12时3... -

视焦点讯!Steam 一周销量榜:Steam Deck 七连冠

IT之家7月17日消息,Valve现已公布...

视焦点讯!Steam 一周销量榜:Steam Deck 七连冠

IT之家7月17日消息,Valve现已公布... -

环球今日讯!县域“新”貌|小小核桃木香菇托起村民致富路 第一书记查看菇农香菇种植情况(央...

环球今日讯!县域“新”貌|小小核桃木香菇托起村民致富路 第一书记查看菇农香菇种植情况(央... -

百事通!美联储官员暗示美联储或再加息75个基点 当地时间7月17日,《华尔街日报》...

百事通!美联储官员暗示美联储或再加息75个基点 当地时间7月17日,《华尔街日报》... -

快资讯:各国软件开发者薪资水平统计:中国排第 19,PHP/JavaScript 最低

IT之家7月17日消息,智能招聘平台C...

快资讯:各国软件开发者薪资水平统计:中国排第 19,PHP/JavaScript 最低

IT之家7月17日消息,智能招聘平台C... -

天天滚动:甘肃公安“净网2022”专项行动 严打侵犯公民个人信息犯罪 (记者魏怡)据甘肃省公安厅消息,...

天天滚动:甘肃公安“净网2022”专项行动 严打侵犯公民个人信息犯罪 (记者魏怡)据甘肃省公安厅消息,... -

全球观热点:瞰县域丨甘肃漳县:擦亮生态名片 助力“全域旅游” 盛夏的武阳大地,青山叠翠,花香四...

全球观热点:瞰县域丨甘肃漳县:擦亮生态名片 助力“全域旅游” 盛夏的武阳大地,青山叠翠,花香四... -

天天热点!十分钟售罄见证观众“不消逝”的热情 舞剧《永不消逝的电波》开启新百... 7月15日晚,舞剧《永不消逝的电波...

天天热点!十分钟售罄见证观众“不消逝”的热情 舞剧《永不消逝的电波》开启新百... 7月15日晚,舞剧《永不消逝的电波... -

今日视点:《香江兄弟》在港澳电台播出,反响不断! 庆祝香港回归祖国25周年主题广播剧...

今日视点:《香江兄弟》在港澳电台播出,反响不断! 庆祝香港回归祖国25周年主题广播剧... -

环球消息!首届“上海国际碳中和技术、产品与成果博览会”12月亮相申城 特设“低... 为有力、有序、有效推进上海碳达峰...

环球消息!首届“上海国际碳中和技术、产品与成果博览会”12月亮相申城 特设“低... 为有力、有序、有效推进上海碳达峰... -

世界快看:新疆发布高温橙色预警信号 吐鲁番局地将达40℃以上 新疆维吾尔自治区气象台2022年7月1...

世界快看:新疆发布高温橙色预警信号 吐鲁番局地将达40℃以上 新疆维吾尔自治区气象台2022年7月1... -

每日热点:《赛博朋克 2077》发售后 CD Projekt 股价已下跌超 75%

IT之家7月17日消息,《赛博朋克207...

每日热点:《赛博朋克 2077》发售后 CD Projekt 股价已下跌超 75%

IT之家7月17日消息,《赛博朋克207... -

观热点:英特尔巨蛇峡谷 NUC 详细配置曝光,卖家称即将到货

IT之家7月17日消息,闲鱼平台现已...

观热点:英特尔巨蛇峡谷 NUC 详细配置曝光,卖家称即将到货

IT之家7月17日消息,闲鱼平台现已... -

当前关注:2022宽创杯·首届中国产业元宇宙创新大赛在沪举办 “2022宽创杯·首届中国产业元宇宙...

当前关注:2022宽创杯·首届中国产业元宇宙创新大赛在沪举办 “2022宽创杯·首届中国产业元宇宙... -

热门看点:海盗船发布新款HXi 系列全模组电源,1000W / 1500W 两款

IT之家7月17日消息,据海盗船官方...

热门看点:海盗船发布新款HXi 系列全模组电源,1000W / 1500W 两款

IT之家7月17日消息,据海盗船官方... -

观热点:起飞!鄂州花湖机场正式投运 “鄂州花湖机场正式投运!”7月17...

观热点:起飞!鄂州花湖机场正式投运 “鄂州花湖机场正式投运!”7月17... -

每日简讯:《Warframe(星际战甲)》开发商新作《Soulframe》官宣

IT之家7月17日消息,《Warframe(...

每日简讯:《Warframe(星际战甲)》开发商新作《Soulframe》官宣

IT之家7月17日消息,《Warframe(... -

热点评!伊朗外交部:美国利用“伊朗恐惧症”在中东制造危机 新华社德黑兰7月17日电(记者高文...

热点评!伊朗外交部:美国利用“伊朗恐惧症”在中东制造危机 新华社德黑兰7月17日电(记者高文... -

每日快报!女子违停被老公贴罚单上热搜 老公:公私分明 从我零钱里扣 女子违停被老公贴罚单上热搜老公:...

每日快报!女子违停被老公贴罚单上热搜 老公:公私分明 从我零钱里扣 女子违停被老公贴罚单上热搜老公:... -

全球速读:总台专访丨土耳其资深媒体人:美国并不希望粮食危机得到解决 当地时间13日,土耳其、俄罗斯、乌...

全球速读:总台专访丨土耳其资深媒体人:美国并不希望粮食危机得到解决 当地时间13日,土耳其、俄罗斯、乌... -

精彩看点:新闻观察丨欧洲经济陷入困境背后的美国“黑手” 有分析指出,以欧元区国家占主导的...

精彩看点:新闻观察丨欧洲经济陷入困境背后的美国“黑手” 有分析指出,以欧元区国家占主导的... -

观热点:拜登会晤谈人权 沙特王储回以美国“黑历史” 新华社北京7月17日电美国总统约瑟...

观热点:拜登会晤谈人权 沙特王储回以美国“黑历史” 新华社北京7月17日电美国总统约瑟... -

环球今亮点!詹姆斯・韦伯望远镜拍到太阳系木星照片,还能看见卫星和环

IT之家7月17日消息,在过去的几天...

环球今亮点!詹姆斯・韦伯望远镜拍到太阳系木星照片,还能看见卫星和环

IT之家7月17日消息,在过去的几天... -

全球热讯:明夜起一轮明显降雨过程将至 湖北河南等9省市部分地区有大暴雨 据中央气象台消息,过去一周,降雨...

全球热讯:明夜起一轮明显降雨过程将至 湖北河南等9省市部分地区有大暴雨 据中央气象台消息,过去一周,降雨... -

每日简讯:赛睿推出APEX PRO MINI机械键盘:可调节触发键程,1999 元起

IT之家7月17日消息,据赛睿官方消...

每日简讯:赛睿推出APEX PRO MINI机械键盘:可调节触发键程,1999 元起

IT之家7月17日消息,据赛睿官方消... -

环球观焦点:乡村振兴看西部|重庆永川:深挖“梨”潜力做优果经济 盛夏时节,重庆市永川区南大街街道...

环球观焦点:乡村振兴看西部|重庆永川:深挖“梨”潜力做优果经济 盛夏时节,重庆市永川区南大街街道... -

今头条!乡村振兴看西部 | 重庆彭水:抓住一抹清凉踏上乡村旅游致富路 7月15日,“在希望的田野上——乡...

今头条!乡村振兴看西部 | 重庆彭水:抓住一抹清凉踏上乡村旅游致富路 7月15日,“在希望的田野上——乡... -

今日最新!未来一周长江流域将有两轮强降雨 长江防总启动防汛Ⅳ级应急响应 综合考虑气象水文预报和当前流域防...

今日最新!未来一周长江流域将有两轮强降雨 长江防总启动防汛Ⅳ级应急响应 综合考虑气象水文预报和当前流域防... -

环球今热点:直面“烤”验 | 高温下的站台“守护者” 七月的申城,酷暑难耐。7月13日,...

环球今热点:直面“烤”验 | 高温下的站台“守护者” 七月的申城,酷暑难耐。7月13日,... -

【焦点热闻】赶超 RTX 3080 无望,英特尔官方否认存在锐炫 A780 桌面独显

IT之家7月17日消息,英特尔GPU业务...

【焦点热闻】赶超 RTX 3080 无望,英特尔官方否认存在锐炫 A780 桌面独显

IT之家7月17日消息,英特尔GPU业务... -

实时:小米回应“被意大利机构罚款 2176 万元”:正在评估背后原因

IT之家7月17日消息,小米公司近日...

实时:小米回应“被意大利机构罚款 2176 万元”:正在评估背后原因

IT之家7月17日消息,小米公司近日... -

【世界热闻】乡村振兴看海南丨万宁市:打造咖啡等热带农产品集群 以产业兴旺促乡... 咖啡是海南万宁兴隆华侨农场的优势...

【世界热闻】乡村振兴看海南丨万宁市:打造咖啡等热带农产品集群 以产业兴旺促乡... 咖啡是海南万宁兴隆华侨农场的优势... -

世界快讯:网传宁波象山一护士在抢救过程中玩手机 官方称其联系其他医务人员支援抢救 据宁波市象山县卫生健康局消息,20...

世界快讯:网传宁波象山一护士在抢救过程中玩手机 官方称其联系其他医务人员支援抢救 据宁波市象山县卫生健康局消息,20... -

快讯:防汛应急响应升级 四川多地提前转移避险51700余人 记者从四川省应急管理厅获悉,据初...

快讯:防汛应急响应升级 四川多地提前转移避险51700余人 记者从四川省应急管理厅获悉,据初... -

全球热点评!黛尔蒙首艘派对游艇D55将亮相第二届消博会游艇展 黛尔蒙首艘集声光电一体的派对游艇...

全球热点评!黛尔蒙首艘派对游艇D55将亮相第二届消博会游艇展 黛尔蒙首艘集声光电一体的派对游艇... -

天天最新:雷神发布 911MT 虎将笔记本,与宫里的世界联名

IT之家7月17日消息,今天,雷神公...

天天最新:雷神发布 911MT 虎将笔记本,与宫里的世界联名

IT之家7月17日消息,今天,雷神公... -

世界要闻:军队文职人员补录,今天开始报名! 为提高招考工作效益,广泛延揽社会...

世界要闻:军队文职人员补录,今天开始报名! 为提高招考工作效益,广泛延揽社会... -

每日热闻!烈士孟祥斌的女儿,考上军校了! 7月15日上午,烈士孟祥斌的女儿孟...

每日热闻!烈士孟祥斌的女儿,考上军校了! 7月15日上午,烈士孟祥斌的女儿孟... -

全球热讯:乌官员:乌方将有可能攻击克里米亚大桥 据乌克兰独立通讯社报道,乌总统办...

全球热讯:乌官员:乌方将有可能攻击克里米亚大桥 据乌克兰独立通讯社报道,乌总统办... -

【世界报资讯】巴西成功试射该国自主研发的导弹 图片来源:巴西环球电视台当地时间...

【世界报资讯】巴西成功试射该国自主研发的导弹 图片来源:巴西环球电视台当地时间... -

天天头条:索尼 PlayStation 初代用上鼠标,项目软件已开源

IT之家7月17日消息,开发者Vojtěc...

天天头条:索尼 PlayStation 初代用上鼠标,项目软件已开源

IT之家7月17日消息,开发者Vojtěc... -

【世界报资讯】俄防长指示俄军加大行动力度 俄罗斯国防部16日发表声明说,俄罗...

【世界报资讯】俄防长指示俄军加大行动力度 俄罗斯国防部16日发表声明说,俄罗... -

焦点关注:昂达推出首款白色主板 B660SD4,售价 649 元

IT之家7月17日消息,昂达现已推出...

焦点关注:昂达推出首款白色主板 B660SD4,售价 649 元

IT之家7月17日消息,昂达现已推出... -

速递!任天堂《塞尔达传说:时之笛》粉丝移植版已支持 Mac 和 Wii U

IT之家7月17日消息,任天堂N64的经...

速递!任天堂《塞尔达传说:时之笛》粉丝移植版已支持 Mac 和 Wii U

IT之家7月17日消息,任天堂N64的经... -

世界看热讯:川美建环学院开展暑期三下乡推普活动 近日,四川美术学院建筑与环境艺术...

世界看热讯:川美建环学院开展暑期三下乡推普活动 近日,四川美术学院建筑与环境艺术... -

全球观点:6月份山西物流需求明显增加 山西省工信厅近日发布消息,6月份...

全球观点:6月份山西物流需求明显增加 山西省工信厅近日发布消息,6月份... -

全球讯息:国内首台边帮智能开采系统在山西成功应用 截至7月16日,经过5个多月的实验性...

全球讯息:国内首台边帮智能开采系统在山西成功应用 截至7月16日,经过5个多月的实验性...